Dấu hiệu của một người không thể giàu nổi: Duy trì 3 thói quen chi tiêu này!

Phunuduongthoi.vn – Những bảng chi tiêu nhìn tới đâu, rùng mình tới đó này sẽ cho bạn biết thế nào là một người khó có thể giàu được.

Đi làm nhiều năm rồi nhưng nhìn lại vẫn thấy bản thân không mấy dư dả, cuối tháng vẫn phải húp mì tôm hoặc í ới gọi bạn thân “cứu đói”? Đây là chuyện chẳng còn xa lạ gì với người trẻ, miệng than “nghèo lắm” nhưng đêm vẫn chong đèn miệt mài chốt đơn, chỉ cần được mời là tham gia không thiếu cuộc vui nào.

Thói quen chi tiêu tốt giúp người ta có cuộc sống ấm no, đủ đầy, có thể chưa giàu nhưng chí ít cũng không thể gọi là túng thiếu. Ngược lại, thói quen chi tiêu xấu khiến người ta thiếu thốn dai dẳng, thậm chí, càng ngày càng rơi vào cảnh khó khăn hơn.

Và dưới đây chính là những thói quen chi tiêu tệ hại, nên bỏ càng sớm càng tốt.

1 – Vay tiền vô tội vạ

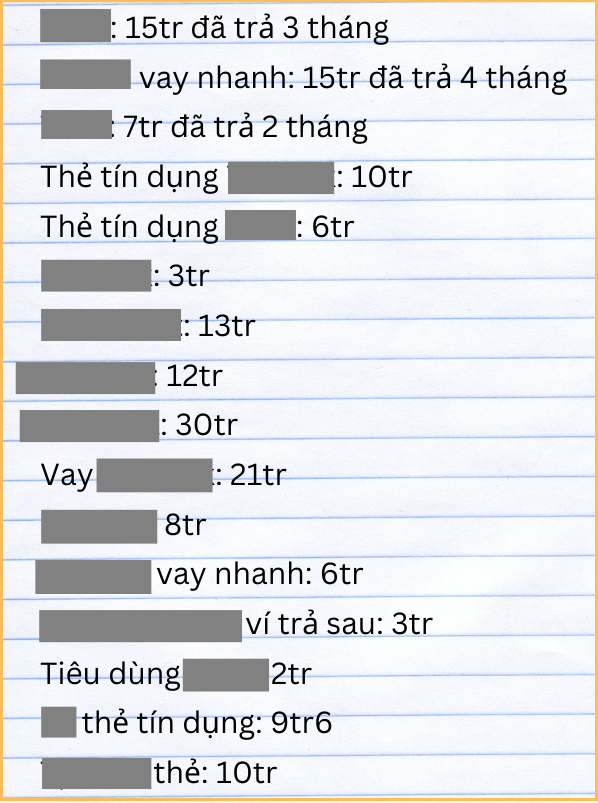

Mới đây, một bạn trẻ đã chia sẻ danh sách vay nợ của mình. Từng khoản nợ lắt nhắt, ít có, nhiều có chen chúc ghi danh, khiến ai xem cũng thở dài.

|

| Những khoản vay rải đều từ 2 triệu cho tới hơn 30 triệu, tất cả đều là các khoản vay từ thẻ tín dụng, các ngân hàng số hoặc công ty tài chính |

Nếu cộng tất cả các khoản vay của bạn trẻ này lại, con số lên tới 171 triệu đồng chứ không hề ít. Điều đáng nói chính là thay vì vay ở 1 nơi, thì bạn trẻ này lại vay lắt nhắt ở nhiều nơi, chủ yếu là các công ty tài chính hoặc ngân hàng số dưới hình thức vay nhanh. Điều này phần nào cho thấy khả năng quản lý tài chính yếu kém. Chưa kể, vay ở nhiều nơi dưới hình thức vay nhanh như vậy, lãi suất khoản vay chắc chắn sẽ cao hơn hẳn vay 1 khoản lớn ở ngân hàng.

So sánh thế này cho dễ hình dung: Cùng là vay 30 triệu, nhưng nếu lên hồ sơ vay ở ngân hàng, mức lãi suất có thể chỉ dao động trong khoảng 5-8%/năm; nhưng nếu vay từ ngân hàng số hoặc các công ty tài chính, dịch vụ ứng tiền nhanh, mức lãi suất có thể lên tới 30%/năm, thậm chí là 32-36%/năm.

Vay tiền không phải là điều gì sai trái hay đáng bị chỉ trích, tuy nhiên, thói quen vay tiền thì khác. Hiện tại, việc ứng tiền nhanh hoặc vay tiền nhanh quá đơn giản, dễ dàng nên nhiều bạn trẻ thường không suy nghĩ nhiều, cứ bí tiền là mở app, vay một khoản nhỏ vài ba triệu với suy nghĩ “ít thôi mà, trả 2-3 tháng là xong”.

Đương nhiên, nếu trả các khoản vay này đúng hạn, điểm CIC của bạn không bị ảnh hưởng, cũng không có nguy cơ nợ xấu; nhưng nó sẽ hình thành thói quen vay tiền. Vòng xoáy nợ nần tiếp diễn liên hồi, không điểm kết.

Bởi thế, thay vì ỷ lại vào các ứng dụng ứng tiền nhanh, vay tiền nhanh, hãy tập quản lý chi tiêu, tiết kiệm trước số tiền cần chi cho các mục đích lớn. Nếu không, lỡ chẳng may thất nghiệp, không còn nguồn thu nhập ổn định mà các khoản nợ vẫn chình ình ở đó, lúc ấy, hối hận cũng đã là quá muộn rồi.

2 – Lạm dụng thẻ tín dụng

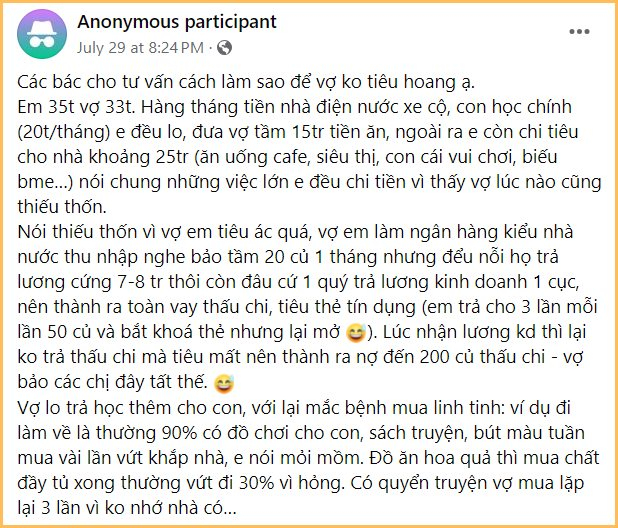

Sự tiện lợi của thẻ tín dụng là điều không cần phải bàn cãi. Tuy nhiên, nếu không biết quản lý chi tiêu nguồn tiền từ thẻ tín dụng, đó sẽ trở thành hố đen nợ nần làm suy giảm sức khỏe tài chính của bản thân và gia đình. Chia sẻ của anh chồng có vợ “nghiện” quẹt thẻ tín dụng chính là một trường hợp như thế.

|

| Vì vợ “nghiện” quẹt thẻ tín dụng, anh chồng này đã phải đứng ra trả cho vợ khoản nợ 150 triệu đồng, mà đó chỉ là riêng tiền nợ thẻ tín dụng, chưa tính tiền thấu chi |

“Một người giỏi làm, một người giỏi phá” có lẽ là miêu tả ngắn gọn và chính xác nhất với trường hợp của gia đình này. Chồng có khả năng kiếm tiền lo cho gia đình, nhưng vợ không biết vun vén, chỉ giỏi mua sắm, tiêu tiền không cần nghĩ nên thành ra tiền kiếm bao nhiêu cũng chỉ để trả nợ. Giờ còn kiếm được tiền, còn trả được nợ nên cuộc sống có thể vẫn ổn định, chứ nếu không may công việc không thuận lợi, thu nhập giảm mà vẫn giữ thói quen “cà thẻ” thế này, chẳng biết cuộc sống gia đình sẽ ra sao.

Bởi vậy, dùng thẻ tín dụng cũng được, vay thấu chi cũng được, miễn sao có kế hoạch chi trả hợp lý để không trở thành “người chỉ biết mang nợ về nhà” là được.

3 – Thích sống hưởng thụ dù thu nhập có hạn

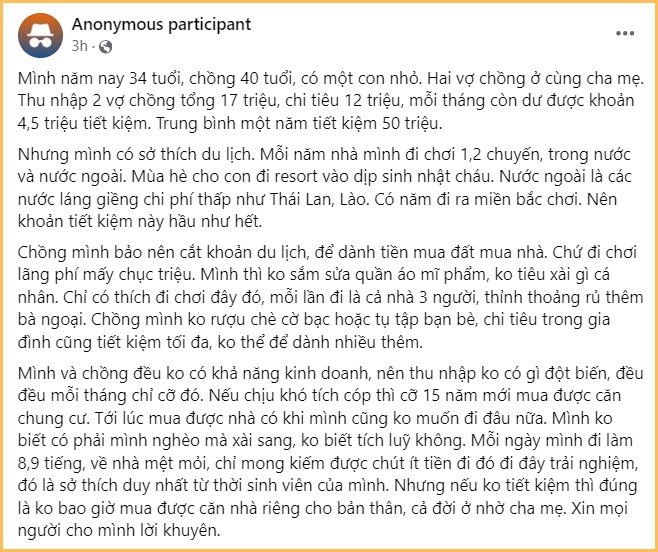

Không vay tiền vô tội vạ, cũng chẳng lạm dụng thẻ tín dụng hay các hình thức vay tiền/ứng tiền nhanh, nhưng cặp vợ chồng này vẫn không dư dả nổi chỉ vì 1 lý do: Tiết kiệm được bao nhiêu tiền đều dùng để đi du lịch hết!

|

| Thu nhập 17 triệu, một năm tiết kiệm được khoảng 50 triệu nhưng đều dùng để đi du lịch hết, nên cuối cùng thành ra không dư đồng nào |

Công tâm mà nói, đi du lịch hàng năm hoàn toàn không phải một nhu cầu không chính đáng, đặc biệt là với những gia đình đã có con nhỏ. Đi du lịch vừa giúp con tăng trải nghiệm sống, vừa giúp gắn kết tình cảm gia đình. Nhưng trong hoàn cảnh của cặp vợ chồng này, việc vét sạch tiền tiết kiệm để đi du lịch có lẽ cũng không phải cách hay.

Thay vì vét sạch tiền tiết kiệm để đi du lịch, mỗi tháng nên dành ra 10% thu nhập, bỏ vào quỹ hưởng thụ, cuối năm được bao nhiêu thì dùng bấy nhiêu, như vậy sẽ tốt hơn.

Nếu bạn chưa biết: Theo quy tắc 6 chiếc lọ – Một quy tắc “kinh điển” trong quản lý tài chính cá nhân, quỹ hưởng thụ chính là 1 trong 6 chiếc lọ mà mỗi người cần chuẩn bị. Điều này đồng nghĩa với việc nhu cầu hưởng thụ là hoàn toàn chính đáng, không có gì đáng bài trừ nếu đảm bảo được sự cân bằng với 5 chiếc lọ còn lại.

Quy tắc 6 chiếc lọ là phương pháp quản lý chi tiêu bằng cách chia thu nhập thực tế thành 6 phần với hạn mức và mục đích cụ thể:

Lọ nhu cầu thiết yếu – 55% tổng thu nhập: Dành cho những khoản phí cố định như tiền thuê nhà, tiền điện nước, tiền internet,…

Lọ tiết kiệm dài hạn – 10% tổng thu nhập: Dành cho việc tiết kiệm và tạo dựng quỹ dự phòng.

Lọ tự do tài chính – 10% tổng thu nhập: Dành cho các khoản đầu tư để tăng thu nhập.

Lọ giáo dục – 10% tổng thu nhập: Dành cho việc học tập và phát triển bản thân.

Lọ hưởng thụ – 10% tổng thu nhập: Dành cho những khoản chi tiêu giải trí như đi du lịch, xem phim, mua sắm,…

Lọ từ thiện – 5% tổng thu nhập: Dùng để ủng hộ các tổ chức từ thiện hoặc đóng góp vào các hoạt động xã hội.

Theo Phụ nữ Mới

Xem thêm:

- Những ‘ổ’ vi khuẩn trong bếp cần thường xuyên khử trùng sạch sẽ

- Điều hòa lâu ngày không sử dụng có nên rút phích cắm?

- Mẹo bảo quản gạo để lâu không lo bị mọt